Système de projection des professions au Canada (SPPC)

Sommaire industriel

Commerce de gros

(SCIAN 4111-4191)

Cette industrie comprend les établissements dont l’activité principale consiste à vendre en gros des marchandises et à fournir des services connexes de logistique, de marketing et de soutien. En général, la vente en gros est une étape intermédiaire de la distribution de marchandises en grandes quantités à des détaillants, à des entreprises et à des établissements. La vente en gros de machines, matériaux et fournitures représente le plus important segment de l’industrie, totalisant 28 % de la production et 30 % de l’emploi en 2023. Les autres segments clés comprennent les articles personnels et ménagers (17 % de la production et 12 % de l’emploi), les matériaux et fournitures de construction (13 %, 18 %), les produits alimentaires et boissons (13 %, 15 %), ainsi que les véhicules et pièces automobiles (9 %, 6 %). L’industrie comptait 690 100 travailleurs en 2023, principalement concentrés en Ontario (41 %), au Québec (21 %), en Alberta (14 %) et en Colombie-Britannique (13 %). La main-d’œuvre est majoritairement composée de travailleurs masculins (69 %).

Les professions clés (CNP à 5 chiffres) incluent:

- Représentants/représentantes des ventes et des comptes – commerce de gros (non-technique)(64101)

- Spécialistes des ventes techniques – commerce de gros (62100)

- Directeurs/directrices – commerce de détail et de gros (60020)

- Manutentionnaires (75101)

- Conducteurs/conductrices de camions de transport (73300)

- Expéditeurs/expéditrices et réceptionnaires (14400)

- Superviseurs/superviseuses du personnel de coordination de la chaîne d’approvisionnement (12013)

- Mécaniciens/mécaniciennes d’équipement lourd (72401)

- Acheteurs/acheteuses des commerces de détail et de gros (62101)

- Commis à la comptabilité et personnel assimilé (14200)

- Coordonnateurs/coordonnatrices de la logistique de la production et du transport (13201)

- Commis aux achats et au contrôle de l’inventaire (14403)

Projections sur la période 2024-2033

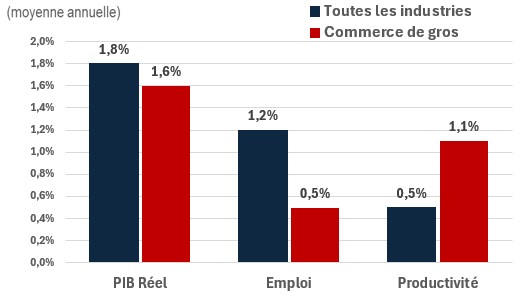

Le PIB réel devrait croître à un taux annuel moyen de 1,6 %. Les faibles niveaux actuels des stocks suggèrent que les entreprises chercheront à se réapprovisionner pour répondre à la demande croissante des consommateurs et des entreprises. L'industrie, qui distribue des marchandises à diverses entreprises en plus des détaillants, devrait bénéficier d'une forte croissance des investissements des entreprises liés aux machines et équipements, aux structures d'ingénierie, ainsi qu'à la croissance du logement et à la construction de bâtiments non résidentiels. Du côté des consommateurs, bien que la consommation devrait être robuste à court terme avec la baisse des taux d'intérêt, l'endettement hypothécaire élevé et le vieillissement de la population limiteront les dépenses à long terme.

La productivité devrait croître à un taux annuel moyen de 1,1 %. La productivité dans le secteur du commerce de gros devrait s'améliorer considérablement grâce à l'adoption croissante de nouvelles technologies telles que l'Internet des objets (IdO), l'analyse de données avancée, les plateformes infonuagiques, les outils de collaboration et les logiciels de sécurité. Ces technologies permettront aux grossistes d'optimiser leurs opérations, de réduire le gaspillage et de répondre plus rapidement à la demande du marché.

L’emploi devrait augmenter à un rythme annuel de 0,5 %. Avec une forte croissance attendue de la productivité, les gains en emploi devraient être quelque peu limités. L’adoption de technologies permettant d’améliorer la productivité dans la gestion des inventaires et autres services logistiques devrait continuer de limiter la création d’emplois au sein de l’industrie (notamment pour les emplois associés à des tâches répétitives), alors que les dispositifs de détection utilisés dans la robotique de pointe pourraient menacer les emplois sur le plancher (comme les conducteurs de chariots élévateurs).

Défis et opportunités

L’adoption de technologies avancées représente le principal défi auquel l'industrie sera confrontée. Bien que certains grossistes puissent retarder cette transition — les opérations en cours ne nécessitant pas toujours un investissement immédiat — les coûts élevés de mise en œuvre peuvent également constituer un frein. Pour surmonter ces obstacles, de nombreux grossistes considèrent les subventions gouvernementales et les programmes de contribution comme les formes de soutien les plus pertinentes pour les investissements liés à la technologie. Avec le temps, ceux qui ne parviennent pas à se moderniser risquent de prendre du retard par rapport à leurs concurrents, tant au niveau national qu'international. L’intensification de la concurrence occasionnée par le commerce électronique, la production sur demande et les autres opérations de vente directe aux consommateurs entraîneront également des répercussions sur les chaînes d’approvisionnement et sur l’entreposage, incitant les grossistes à restructurer leurs opérations en réduisant leurs coûts de main-d’œuvre et en adoptant des machines facilitant l’automatisation.

Croissance du PIB réel, de l'emploi et de la productivité (2024-2033)

Sources: EDSC, Projections 2024 du SPPC

| PIB réel | Emploi | Productivité | |

|---|---|---|---|

| Toutes les industries | 1,8 | 1,2 | 0,5 |

| Commerce de gros | 1,6 | 0,5 | 1,1 |